Raportul de vineri privind locurile de muncă din SUA a arătat o piață a muncii surprinzător de puternică. Economia americană a creat 517 mii de noi locuri de muncă în sectoarele non-agricole în luna ianuarie, cu mult peste așteptările analiștilor de 187 de mii. În același timp, deși așteptările inițiale erau pentru o creștere de 0,1 pp față de nivelul de 3,5% raportat în luna decembrie, rata șomajului a scăzut cu 0,1 pp până la 3,4%, respectiv până la cel mai mic nivel din luna mai 1969. În completarea acestora, câștigul mediu pe oră a crescut cu 0,3%, în trend cu așteptările, și cu 4,4% față de perioada similară a anului trecut. Cu această raportare, asistăm la a zecea lună consecutivă în care numărul locurilor de muncă create depășește așteptările analiștilor, iar cu acest nivel al ratei șomajului putem spune că piața muncii este suficient de stabilă, aspect care, dacă se va menține și în următoarele luni, ar putea pune probleme suplimentare nivelului inflației, care în ultimele luni arătase o puternică tendință de moderare.

Locurile de muncă non-agricole (mii)

Sursă: investing.com, dep. Analiză și Strategii de Piață SSIF Goldring

Sursă: investing.com, dep. Analiză și Strategii de Piață SSIF Goldring

Chiar dacă au fost făcute multe anunțuri de disponibilizări ale companiilor din sectorul tehnologic în ultimele săptămâni, la o primă privire, deși poate fi încă prematur de apreciat, această tendință nu se extinde și în alte domenii de activitate ale economiei americane, care continuă să angajeze, deși într-un ritm mai adaptat noilor condiții economice. Aceste date arată o economie puternică, acest aspect fiind, însă, mai puțin dorit în aceste condiții inflaționiste și cu atât mai mult având în vedere relația inversă a ratei inflației cu cea a ratei șomajului de-a lungul anilor. În prezent, știrile negative în domeniul pieței muncii sunt considerate de către piață a fi știri pozitive și invers.

Rata inflației și rata șomajului (noi 2020 – ian 2023)

Sursă: investing.com, dep. Analiză și Strategii de Piață SSIF Goldring

Tot săptămâna trecută, Fed a majorat rata dobânzii în ton cu așteptările, cu 25 de puncte de bază până la intervalul 4,5% – 4,75%. A fost a opta majorare a dobânzii din martie 2022 și până în prezent. Președintele Fed, Jerome Powell, a precizat că este încă prematur să fie declarată o victorie în fața inflației și a dat de înțeles că majorările nu se vor opri cu ședința viitoare de politică monetară, precizând, de asemenea, că nu se așteaptă la reduceri ale ratelor în 2023. În schimb, acesta a precizat că procesul dezinflaționist a început și că datele inflației din ultimele trei luni arată o reducere binevenită a ritmului lunar al creșterilor, însă sunt necesare mai multe dovezi pentru ca oficialii Fed să fie convinși că inflația nu mai reprezintă o amenințare pentru economie. Stabilitatea pieței muncii va fi un factor important pentru Fed în următoarele ședințe, președintele Fed făcând de mai multe ori referire la aceasta pe parcursul discursurilor sale. O piață a muncii puternică face dificilă încetinirea creșterii economice în ton cu așteptările, care implică o scădere a veniturilor și a consumului, și într-un final a nivelului inflației.

Momentan, piața, conform datelor preluate de pe CME Group la data de 6 ianuarie, se așteaptă la o nouă majorare a ratei dobânzii cu 25 de puncte de bază în următoarea ședință din luna martie, respectiv la un maxim al acestui ciclu de majorări în luna mai, după încă o creștere similară celei din această lună. Cu siguranță aceste decizii sunt momentan dificil de anticipat, pe măsură ce inflația, deși dă semne de încetinire, încă se află în prezent la un nivel ridicat în contrast cu cel istoric, piața muncii continuând de asemenea să rămână solidă, lucru care poate complica misiunea Băncii Centrale.

Până la următoarea ședință Fed (22 martie), datele lunare ale locurilor de muncă (10 martie) și cele ale inflației (14 februarie și 14 martie) vor putea oferi indicații prețioase cu privire la posibilele decizii ale Băncii Centrale. Pentru luna ianuarie, analiștii se așteaptă la o rată a inflației de 6,5%, similară celei din luna decembrie. Nu în ultimul rând, cererile inițiale de șomaj, publicate săptămânal (în fiecare vineri), vor oferi, de asemenea, mai multe indicații cu privire la cum ar putea evolua piața muncii în perioada următoare.

Rata dobânzii și rata șomajului

Sursă: fred.stlouisfed.org, dep. Analiză și Strategii de Piață SSIF Goldring

S&P 500 și rata șomajului

Sursă: fred.stlouisfed.org, investing.com, dep. Analiză și Strategii de Piață SSIF Goldring

Istoric vorbind, o creștere resimțită a ratei șomajului a fost observată în perioadele apropiate minimului atins de piețe, la fel cum și nivelul ratelor dobânzilor a fost redus odată ce rata șomajului începea să crească, în perioade de recesiuni.

În perspectivă, considerăm că acțiunile americane ar putea fi în continuare volatile în așteptarea de noi date care să confirme dacă situația din luna ianuarie a fost una excepțională sau, mai degrabă, un lucru susținut. În prezent, deși cu o situație a pieței muncii puternică și cu o creștere a economiei americane în T4 peste estimări, probabilitatea unei recesiuni în anul 2023 a fost serios luată în calcul de către piață, astfel încât putem spune că aceasta ar fi una dintre cele mai așteptate recesiuni din ultimele decenii. Cu toate acestea, considerăm că o răcire a pieței muncii, mai exact o creștere a ratei șomajului este necesară pentru a ajunge în punctul în care să vorbim despre un bull market susținut și mai puțin volatil, aspect la care se adaugă și alți factori, printre care și dinamica profitabilității companiilor din următoarele trimestre, date fiind aceste condiții macroeconomice.

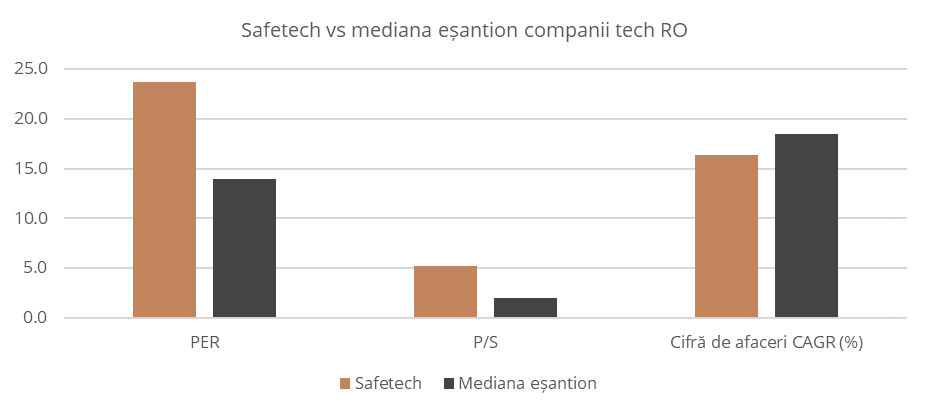

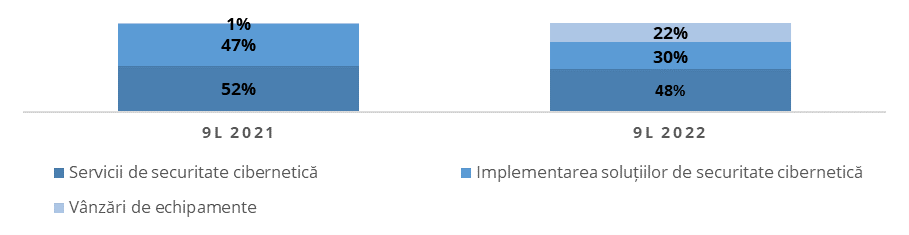

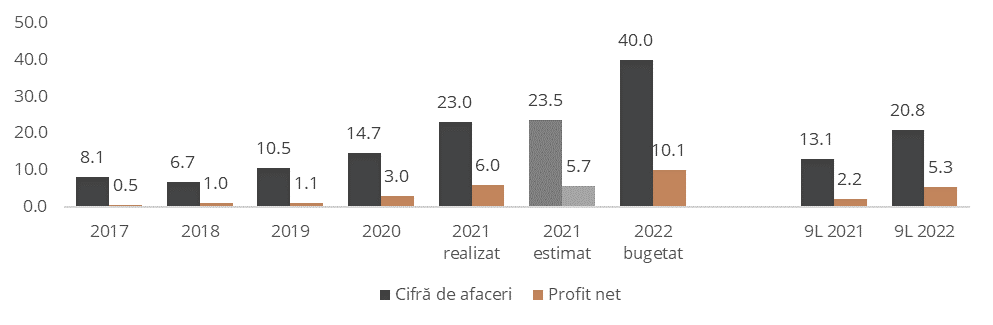

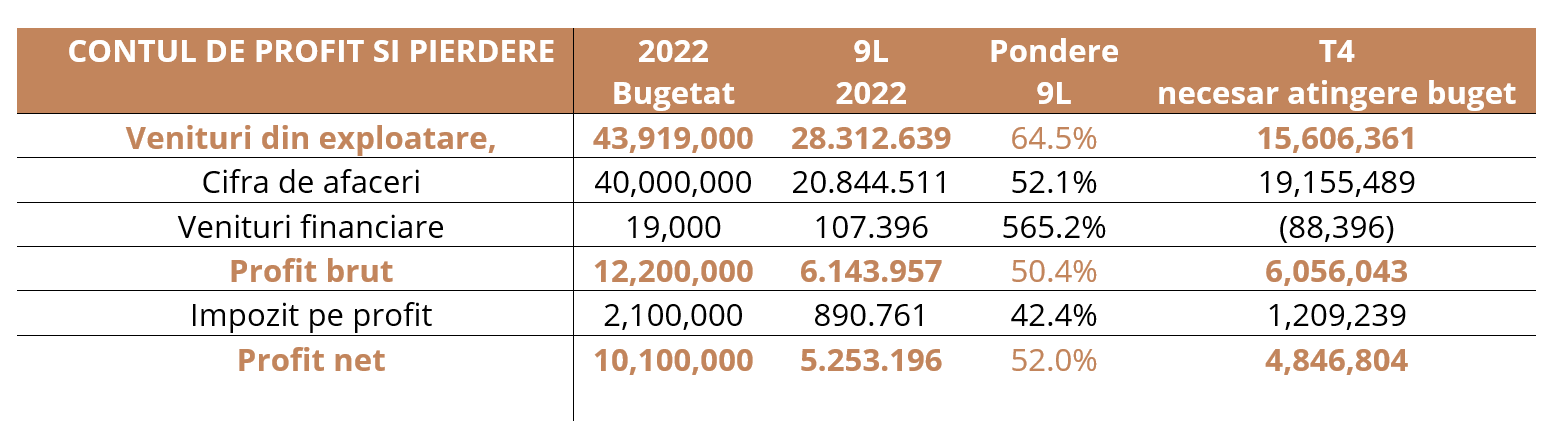

Sursă: bvb.ro, dep. Analiză și Strategii de Piață SSIF Goldring

Sursă: bvb.ro, dep. Analiză și Strategii de Piață SSIF Goldring

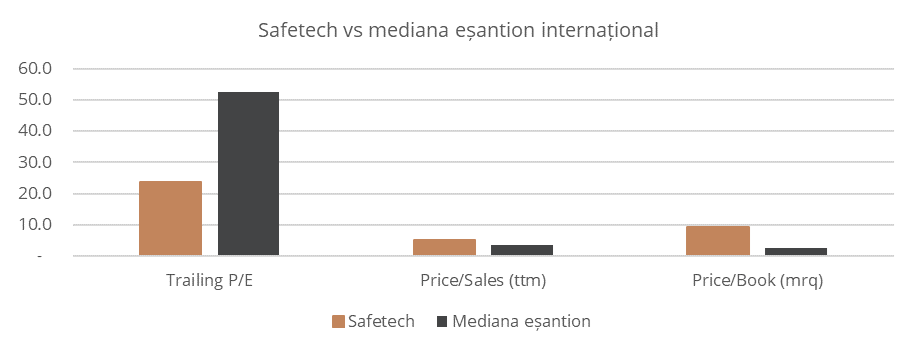

Sursă: finance.yahoo.com, bvb.ro, dep. Analiză și Strategii de Piață SSIF Goldring

Sursă: finance.yahoo.com, bvb.ro, dep. Analiză și Strategii de Piață SSIF Goldring