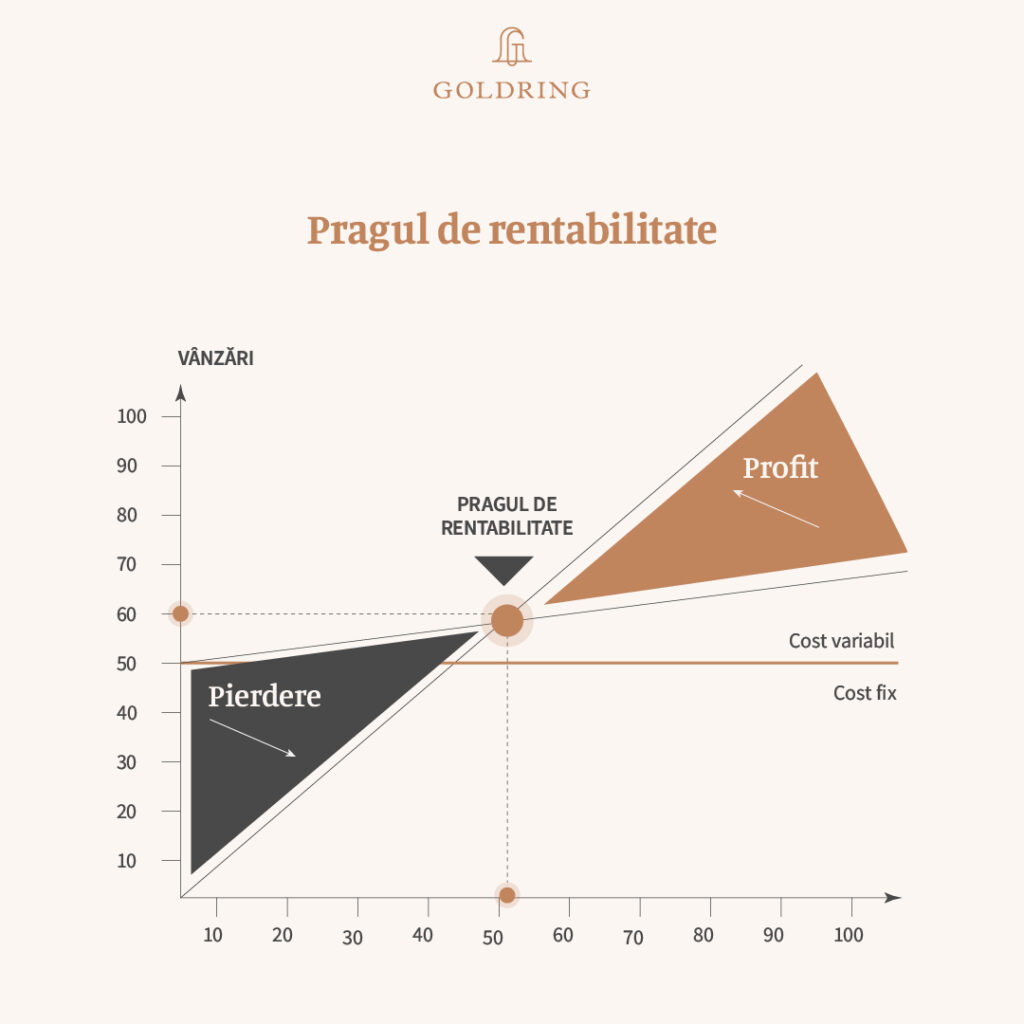

Ce este pragul de rentabilitate?

Pragul de rentabilitate este echilibrul în care se află o societate ale cărei încasări din vânzarea produselor sau serviciilor într-o anumită perioadă de timp sunt egale cu costurile totale implicate în realizarea respectivelor produse sau servicii. Deci, pragul de rentabilitate indică lipsa pierderilor, dar și a profiturilor.

De ce este important pragul de rentabilitate?

Determinarea acestui indicator este importantă în luarea deciziilor investiționale. Odată pragul calculat, un producător poate stabili producția unui produs în așa fel încât costurile totale de producție, dar și marja de siguranță să fie acoperite de veniturile totale încasate. De asemenea, în urma determinării pragului de rentabilitate se poate stabili volumul minim de vânzări necesare pentru a acoperi costurile cu producția și nu numai, iar astfel compania evitând riscul de a cădea în pierdere.

Cum se calculează pragul de rentabilitate?

În primul rând, pragul de rentabilitate este raportul dintre cifra de afaceri (venituri din activități de bază+alte venituri) a companiei și cheltuielile totale. În cazul unui rezultat pozitiv, compania este în câștig, însă dacă raportul este egal cu zero, compania atinge pragul de rentabilitate.