Este o vorbă care spune că „fiecare sfârșit e un nou început”. Fără să mai dezbatem această remarcă abstractă, la bursa locală am avut parte în acest an de un sfârșit, dar care ar fi corect prezentat ca fiind un „în sfârșit”, fiind vorba despre IPO-ul Hidroelectrica, mult așteptat de către investitori și a cărui dimensiune a fost una record pentru Bursa de Valori București. Ar fi multe aspecte de menționat despre această ofertă, însă cel pe care ne vom concentra este acela că vânzătorul pachetului a fost o altă companie listată la bursă, mai exact Fondul Proprietatea. Ca să revenim la ideea de „sfârșit”, Hidroelectrica nu mai face parte din portofoliul FP, iar părerile investitorilor sunt mixte cu privire la acest aspect, mai ales pentru că se apropie data ex-dividend. Unii privesc acest lucru cu teamă, având o încredere limitată în ceea ce privește performanțele viitoare ale „noul portofoliu” al Fondului, în timp ce alții consideră aceste rețineri ca fiind o oportunitate suplimentară de acumulare, în contextul în care companiile deținute de FP ar putea fi de asemenea performante și de interes pentru piață. Răspunsul ar putea fi unul mai complex, însă, în acest material, ne propunem să vă oferim o serie de informații și calcule relevante, care să vă ajute în realizarea propriilor calcule, în această perioadă încărcată cu necunoscute.

Calendarul plății dividendelor

Așa cum era cunoscut inițial, Fondul Proprietatea distribuie acționarilor întreaga sumă obținută în urma vânzării pachetului deținut în cadrul Hidroelectrica. Recent, acționarii au aprobat plata sub formă de dividende reprezentând peste 9 mld. lei, mai exact a unui dividend BRUT pe acțiune de 1,7225 lei. Conform prețului de tranzacționare din data de 1 septembrie, randamentul BRUT al dividendului s-ar ridica la 89%. Evident, dividendul NET, adică cel pe care investitorii îl vor primi în cele din urmă este cel relevant, care, aplicând impozitul de 8%, ar fi de 1,5847 lei pe acțiune (fără a include și contribuțiile în cazul în care dividendele depășesc echivalentul a 6 salarii minime brute – pentru mai multe detalii, consultați articolul privind fiscalitatea la bursă în 2023).

Data ex-dividend va fi în 7 septembrie, aceea fiind data de ajustare a prețului Fondului Proprietatea. Vor beneficia de acest dividend investitorii care dețin acțiuni la data de 6 septembrie, în timp ce data la care se vor încasa dividendele este stabilită pentru 29 septembrie.

Dar, după data ex-dividend, ce urmează pentru Fondul Proprietatea? Deși prețul acțiunii se va ajusta semnificativ, Fondul Proprietatea va continua să fie operațional și va avea în administrare același companii de până acum, cu excepția Hidroelectrica, aspect ce va crește gradul de diversificare al portofoliului și implicit a diversificării sectoriale.

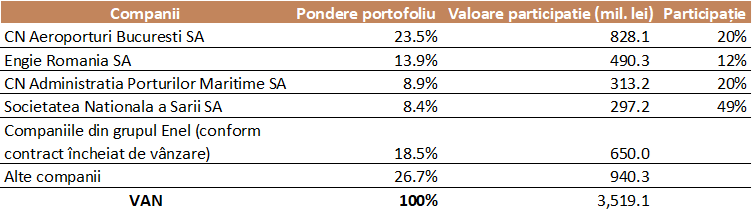

Portofoliul Fondului Proprietatea – Top dețineri

Surse: Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

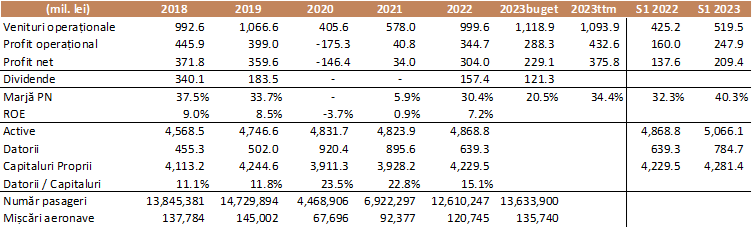

CN Aeroporturi București

Fără participația Hidroelectrica, CN Aeroporturi București va deveni noul „lider” al Fondului, luând în calcul ponderile actualizate ale portofoliului. Compania Națională Aeroporturi București administrează cele două aeroporturi principale ale României: Aeroportul Internațional Henri Coandă și Aeroportul Internațional Aurel Vlaicu, tranzitate în anul 2022 de 12,6 mil. pasageri.

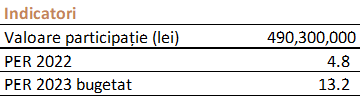

Surse: rapoartele companiei, Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

Încă de la înființarea ei, societatea a avut un trend ascendent al veniturilor și al profitului, până în anul care a afectat din plin transporturile aeriene, respectiv anul 2020, marcat de pandemie și de restricțiile de călătorii. Cu toate acestea, rezultatele companiei și-au revenit treptat în anii 2021 și 2022, pentru anul 2023 fiind bugetate venituri operaționale record. Profitul bugetat pentru 2023, de 229,1 mil. lei, este unul în scădere cu 25% față de cel realizat în 2022, însă, la nivel de semestru, vedem un grad de realizare a acestuia de peste 90%. În ipoteza în care S2 2023 ar fi similar celui de anul trecut, profitul net ar putea ajunge chiar și la 375,8 mil. lei, care ar atinge, la fel ca și în cazul veniturilor, un nou record. În anul 2022, profitul net realizat a depășit cu de peste 5 ori profitul bugetat.

În ceea ce privește politica de dividende, Aeroporturi București a plătit pentru perioada 2019-2022, cu excepția perioadei pandemice, dividende care reprezentau aproximativ 50% din profiturile companiei, politică care ar putea continua în condițiile în care statul, acționar majoritar cu 80%, nu ar veni cu alte cerințe în acest sens.

Poziția financiară a companiei este una solidă, cu un raport datorii totale/capitaluri proprii redus. La finalul primului semestru, majoritatea activelor erau formate din terenuri și construcții, iar casa și conturile la bănci ajungeau la 457 mil. lei, o valoare mai mare decât datoriile curente. Veniturile în avans se ridicau la 190 mil. lei, în timp ce provizioanele erau de 71,6 mil. lei. Ultima evaluare disponibilă a participației era de 828 mil. lei, care ridica evaluarea totală a companiei la peste 4 mld. lei, implicând indicatorii PER prezentați mai jos.

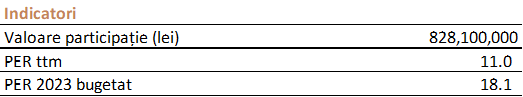

Surse: rapoartele companiei, Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

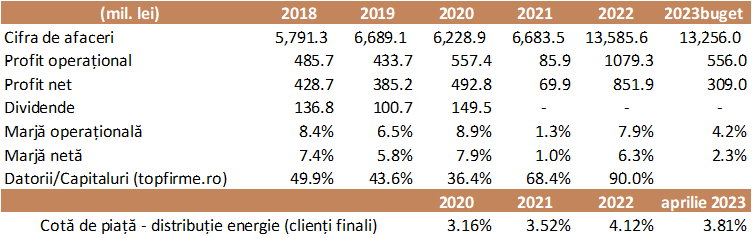

Engie România

Surse: rapoartele companiei, Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

Engie România este principala filială a Grupului Engie din țara noastră. Compania furnizează gaze naturale și energie electrică, iar prin subsidiarele acesteia distribuie gaze naturale, asigură servicii energetice pentru toate categoriile de clienți și produce energie electrică din surse regenerabile. Engie România deține participații în următoarele companii: Distrigaz Sud Rețele SRL (99,97%), ENGIE Servicii SRL (99,99%), Brăila Winds SRL (99,99%), Alizeu Eolian SRL (99,99%) și Tulcea Gaz (30%). Conform site-ului companiei, aceasta avea 1,9 mil. de clienți pentru gazele naturale, dar și 51,5 mii de clienți de energie electrică.

Compania Engie a prezentat în raportul de sustenabilitate faptul că are obiective clare definite de a deveni un jucător-cheie pe piața energiei regenerabile. Engie a precizat în ultimul raport de sustenabilitate că și-a crescut portofoliul de capacitate instalată din surse regenerabile (solar și eolian), atât prin achiziții din piață, cât și prin proiecte dezvoltate intern. În același timp, obiectivul companiei este de a ajunge la 500 MW de capacitate suplimentară instalată până în 2025 și 1 GW până în 2030. Mai mult, țelul societății este ca până în 2030, 70% din clienții rezidențiali de energie electrică să aibă produse 100% verzi.

În anul 2022 raportul datorii/capitaluri proprii, conform datelor furnizate de topfirme.ro, a înregistrat o dinamică crescătoare. În raportul anual al FP se preciza că, în contextul schimbărilor legislative care au introdus o schemă de sprijin guvernamental pentru prețurile energiei electrice și ale gazelor naturale pentru consumatorii finali, nevoile de finanțare ale companiei au crescut semnificativ în a doua parte a anului 2022.

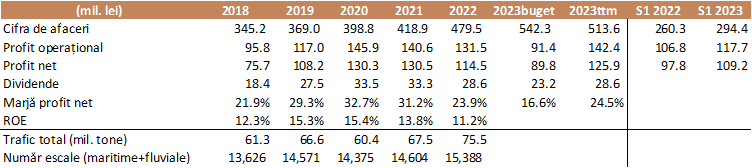

Surse: rapoartele companiei, Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

Pe baza rezultatului net bugetat, raportul PER se ridică la 13,2. Spre comparație, pe baza prețului din data de 01.09.2023, raportul PER al Electrica, luând în calcul bugetul pentru anul 2023, ar putea fi de 10. Dacă luăm în calcul rezultatele din ultimele patru trimestre, PER ttm ar fi la mai puțin de jumătate din această valoare, cu mențiunea că include și rezultatele din T3 2022, unde veniturile din producția de imobilizări corporale au avut un impact semnificativ de 779 mil. de lei asupra rezultatului net. Dacă ne uităm la producătorii de energie electrică, mai exact la Hidroelectrica și Nuclearelectrica, la aceeași dată de tranzacționare, aceștia aveau un PER ttm de 9, respectiv 5.

CN Administrația Porturilor Maritime

O altă companie controlată de către stat și care completează podiumul participațiilor în funcție de valoarea acestora este CN Administrația Porturilor Maritime. Compania îndeplinește funcția de autoritate portuară în portul Constanța (cu zona Constanța, zona Midia și zona Mangalia) și portul turistic Tomis. Portul din Constanța are un rol important ca nod de tranzit pentru țările fără ieșire la mare din Europa Centrală și de Sud-Est.

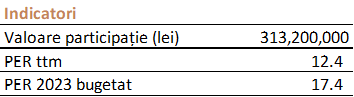

Surse: rapoartele companiei, Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

Dinamica veniturilor a fost una pozitivă în ultimii ani. Traficul total, măsurat în tone, a avut în perioada 2018-2022 o creștere anuală compusă de 4,3% și a ajuns în 2022 la 75,5 mil. tone, atât ca urmare a tendinței din ultimii ani, cât și a contextului geopolitic al anului trecut, Portul din Constanța câștigând o importanță sporită. Din punctul de vedere al traficului total, cerealele cu o pondere de peste 30% și petrolul brut cu o pondere de peste 12% au reprezentat grupele de mărfuri cu cele mai ridicate cantități în 2022, dar și în ultimii ani. Alte categorii relevante sunt cele de articole diverse (10,5%), produse petroliere (9,5%) și minereuri de fier, deșeuri de fier și oțel, zgură de furnal (9,3%).

Poziția financiară este de asemenea una stabilă, în condițiile în care, pe baza bilanțului semestrial, se observă că doar casa și conturile la bănci de 203 mil. lei acoperă în totalitate datoriile societății. Imobilizările corporale ale societății au cea mai mare pondere din totalul activelor, în timp ce investițiile pe termen scurt se ridicau la 568 mil. lei, acestea reprezentând depozite în lei și în valută, în principal în euro. În ultimii ani, compania a plătit acționarilor aproximativ 25% din profiturile realizate anual sub formă de dividende, într-un ritm constant, fiind însă sub ratele de distribuție ale altor companii controlate de către stat.

Surse: rapoartele companiei, Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

Pe baza ultimelor rezultate semestriale, raportul PER ttm se ridică la 12, un raport apropiat cu cel al companiei Aeroporturi București. Luând în calcul valoarea participației și a procentului deținut din companie de către Fondul Proprietatea, evaluarea CN Administrația Porturilor Maritime se ridică la puțin peste 1,5 mld. lei.

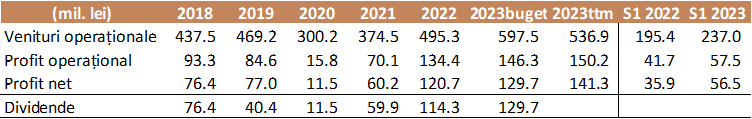

Societatea Națională a Sării (Salrom)

Activitatea principală a Salrom o constituie exploatarea sării și a altor produse nemetalifere din perimetrele pentru care deține licențe de exploatare (ex. calcar), precum și prepararea în vederea comercializării în țară sau la nivel internațional a unei game variate de produse. De asemenea, ca și activitate secundară predominantă, societatea furnizează servicii turistice și de agrement, în salinele de la Tg. Ocna, Ocnele Mari, Slănic, Praid și Cacica. În prezent, societatea își desfășoară activitatea prin 7 sucursale: Exploatarea Minieră Râmnicu Vâlcea (Vâlcea), Salina Slănic Prahova (Prahova), Salina Ocna Dej (Cluj), Salina Ocna Mureș (Alba), Salina Târgu Ocna (Bacău), Salina Praid (Harghita) și Salina Cacica (Suceava).

Surse: rapoartele companiei, Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

În ceea ce privește compania Salrom, aceasta a fost deja analizată într-un material recent publicat de către noi. Așadar, pentru mai multe detalii cu privire la Salrom, vă invităm să citiți materialul: Salrom – „sarea din bucatele” Fondului Proprietatea.

Companiile din grupul Enel

Companiile din grupul Enel au de asemenea o pondere relevantă din noul portofoliu al Fondului Proprietatea, de aproximativ 18% din acesta. La data de 19 aprilie, Fondul Proprietatea a încheiat un contract de vânzare pentru vânzarea integrală a deținerilor Fondului în companiile din grupul Enel, respectiv E-Distribuție Muntenia, Enel Energie Muntenia, E-Distribuție Dobrogea, E-Distribuție Banat și ENEL Energie. Prețul tranzacției se ridică la 650 mil. lei. Contractul de vânzare a fost încheiat ca urmare a încheierii unui contract de vânzare între Enel S.p.A. și PPC pentru toate participațiile deținute de Grupul Enel în România. Finalizarea vânzării este condiționată, printre altele, de finalizarea tranzacției dintre Enel și PPC. Conform ultimelor informații din presă, Comisia Europeană a aprobat tranzacția, care este estimată a se finaliza în al treilea trimestru al anului. Revenind la Fondul Proprietatea, momentan nu este stabilită o destinație exactă a banilor ce urmează a fi încasați.

Cum ar putea arăta acțiunile FP după plata dividendului?

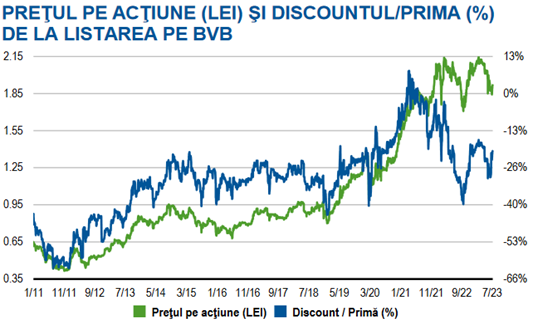

Un astfel de randament al dividendului implică și o corecție a prețului pe măsură, fiind încă dificil de apreciat care va fi reacția investitorilor din ziua ex-dividend și cum va evolua sentimentul din următoarele zile. Deși evoluția prețului pe termen lung se va corela cu dinamica valorii participațiilor din portofoliu, întrebarea principală rămâne „Care va fi discountul considerat corect de către piață?”. În ultimii 10 ani, conform datelor prezentate de FP, prețul de tranzacționare a avut parte atât de discounturi de până la 40%, cât și de o perioadă în care am asistat la o primă față de VUAN în anul 2021. Discountul a fost în mare parte din timp apropiat nivelului de 25% în perioada menționată, în ultimii ani acest discount fiind însă mai scăzut, în zona nivelului-țintă sau chiar sub, dinamică ce poate fi pusă pe seama contextului și a rezultatelor favorabile ale Hidroelectrica, care avea o pondere semnificativă din portofoliu. Dacă preluăm discountul prezentat de FP în rapoartele lunare pentru perioada august 2018 – iulie 2023, media este de -21%. În ultimul raport publicat de FP, discountul prețului era de aproximativ 19%. Strategia Fondului este de a menține discountul la un nivel de 15% sau mai mic în cel puțin două treimi din zilele de tranzacționare în timpul perioadei de raportare.

Sursă: Fondul Proprietatea

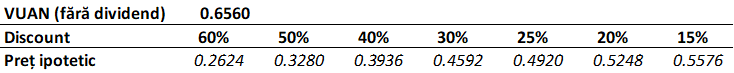

Mai jos sunt prezentate o serie de prețuri ipotetice ale acțiunilor FP, în funcție de diferite discounturi. Este de menționat că acesta este un calcul sumar, realizat pe baza dividendului ce urmează a fi plătit și a numărului de acțiuni emise – amintit în ultimul raport VAN, fiind recomandat ca investitorii să își fundamenteze ipotezele în ceea ce privește perspectivele companiei, dar și a discountului pe care îl consideră corect. În același timp, deși ar părea relevant ca discountul din prezent să se mențină, acest aspect ar putea să nu se întâmple datorită schimbărilor relevante ale structurii portofoliului și ale perspectivei acestui dividend uriaș, corelat cu sentimentul de incertitudine încă existent.

Surse: Fondul Proprietatea, dep. Analiză și Strategii de Piață SSIF Goldring

Fondul Proprietatea este un fond care se va dizolva mai devreme sau mai târziu. Dacă ne uităm la actul constitutiv al acestuia, durata de funcționare a fondului este până la 31 decembrie 2031, perioadă care poate fi însă prelungită de către AGA. Așadar, pe termen lung, devine relevantă și eficiența cu care Fondul Proprietatea își va maximiza valoarea participațiilor, dar și alegerea momentului vânzării participațiilor.

Luând în calcul prețul de tranzacționare din data de 01.09.2023, dar și dividendul net de 1,5847 lei pe acțiune, un discount mai mic de 45% ar putea aduce un ușor profit investitorilor (fără a include contribuțiile amintite mai sus). Mai departe, strict pentru exemplu, o scădere a discountului de 10pp (35%) ar echivala cu un câștig ipotetic de 3,8%, în timp ce o creștere a discountului de 10pp ar echivala cu o dinamică de -3% pentru cei care ar fi cumpărat acțiunile la data amintită. La un discount ipotetic de 15%, deși greu de atins în opinia noastră într-un termen mai scurt de timp, ar aduce un câștig ipotetic de aproximativ 10% pentru un investitor care ar fi cumpărat în data de 01.09.2023 acțiuni FP.

După cum am menționat, calculele de mai sus sunt doar pentru referință, fiind ipoteze care rămân dificil de justificat. În schimb, trebuie să ne reamintim că vorbim despre dividende totale de peste 9 mld. lei care se întorc către investitori. Deși nu se știe ce procent din această sumă va fi reinvestit în acțiuni, valoarea este una suficient de ridicată încât să poată avea un impact asupra lichidității din piață și inclusiv asupra dinamicii acțiunilor unor emitenți. Acest scenariu a fost revăzut în momentul IPO-ului Hidroelectrica, atunci când creșterile de la bursa locală au avut parte de un start mai rapid decât cel din ziua în care peste 4 mld. de lei au fost eliberați investitorilor de retail ca urmare a suprasubscrierii ofertei. Deși nu putem avea garanția unei dinamici similare și de această dată, această perioadă ar putea aduce în atenția investitorilor și alte companii, în special acțiuni lichide ale unor companii cu perspective financiare bune.

Disclaimer: Informațiile cuprinse în acest raport au scop informativ și nu reprezintă recomandări de a cumpăra sau de a vinde valori mobiliare prezentate, ci oferă informații și opinii care să faciliteze luarea unei decizii în mod independent de către fiecare investitor în parte. Opiniile exprimate în analiză reflectă cu acuratețe propriile convingeri despre instrumentele financiare prezentate. În luarea deciziei de a investi în instrumentele financiare prezentate, investitorii trebuie să se bazeze pe propria analiză, inclusiv a avantajelor și riscurilor implicate în conformitate cu Documentul de prezentare al GOLDRING SA SSIF pe care îl pot accesa la: https://www.goldring.ro/upload/Documente%20Goldring/document_de_prezentare_Goldring.pdf. Informațiile prezentate în acest raport nu reprezintă garanție pentru obținerea unor profituri și societatea Goldring SA SSIF și/sau autorii raportului nu își asumă răspunderea pentru deciziile de investiție bazate pe aceste informații. Autorii acestei analize atestă faptul că nu au fost remunerați direct sau indirect pentru a exprima opiniile și recomandările din acest document. Preluarea informațiilor din acest raport este permisă cu condiția obligatorie a prezentării sursei informațiilor preluate.

Dep. Analiză și Strategii de Piață al Goldring