Exxon Mobil Corporation, stilizat sub forma ExxonMobil, este o companie americană din industria petrolieră cu o prezență în domeniile de explorare, producție, rafinare și petrochimie. Cu sediul în Irving, Texas, este una dintre cele mai mari companii producătoare de petrol și produse chimice.

Compania a raportat rezultatele financiare aferente primului trimestru din 2021, peste așteptările analiștilor. Câștigul net pe acțiune a fost de 0,65$ , în creștere cu 23% față de câștigul net de 0,53$ din urmă cu un an, analiștii estimând un câștig de 0,60$. Firma va distribuit către acționari un dividend pe acțiune pentru primul trimestru de 0,87$ , egal cu cel din trimestrul IV 2020 (randament anual al dividendului – 5,96%).

ExxonMobil este listată pe bursa de acțiuni NYSE, sub simbolul bursier XOM. Compania are în prezent o capitalizare de piață de 246,2 miliarde de dolari, iar prețul acțiunii a crescut de la minimele din octombrie anul trecut și până în prezent cu peste 85%.

Indicatorul beta β (5 ani) al acțiunii are valoarea de 1,41 ceea ce indică faptul că prețul este teoretic cu 41% mai volatil decât piața.

Perspectivă pe termen mediu

| Poziție | Target price | Perc. to Target | Stop loss |

| Long | 70$ | 22% | 45$ |

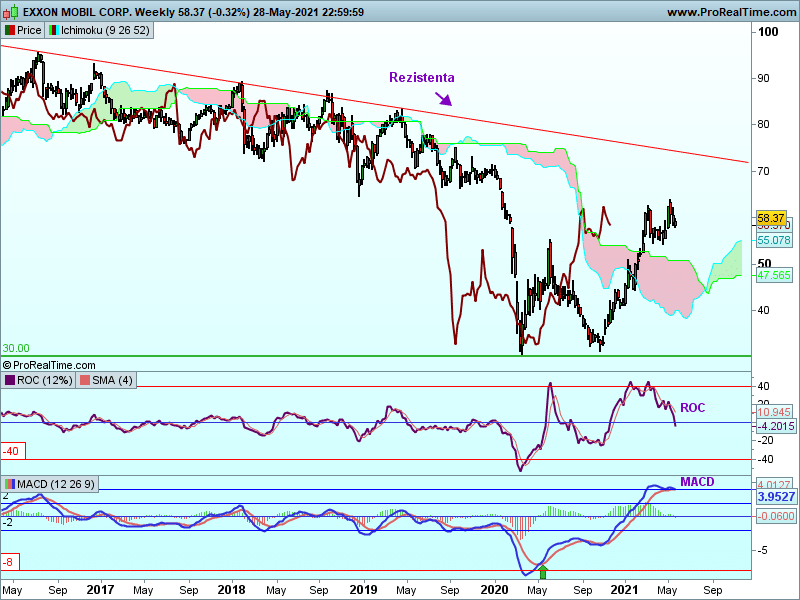

Graficul săptămânal al acțiunii ExxonMobil arată faptul că prețul acțiunii s-a aflat într-un raliu de la minimele din oct. 2020. La sfârșitul lunii feb. 2021, prețul a reușit sa iasă deasupra norului Ichimoku, fiind un semnal convingător cum norul deplasat înainte s-a schimbat și este colorat în verde. Semnalul indică faptul că trendul descendent al prețului acestei acțiuni se poate inversa.

Indicatorul ROC – Rate of Change ce arată modificarea procentuală a prețurilor este ușor negativ. Linia indicatorului a avut un trend ascendent de la minimele din sept.- oct. 2020 și a atins un nivel foarte „supra-cumpărat” (nivelul 40). Linia ROC s-a corectat și a depășit nivelul zero, fapt ce indică lipsa presiunii la cumpărare.

Indicatorul MACD – Moving Average Convergence Divergence a generat ultimul semnal de cumpărare în mai 2020, cum s-a intersectat și a trecut peste semnalul său (linia roșie), la un nivel „supra-vândut”. Linia indicatorului a avut o traiectorie ascendentă de la minimul din apr. 2020, confirmând trendul acțiunii. Linia MACD a trecut peste un nivel „supra-cumpărat” (nivelul 4.0), de unde este gata să genereze un semnal de vânzare.

În general, pe graficul săptămânal, acțiunea ExxonMobil a avut un trend ascendent de la minimele din oct. 2020. Investitorii ar putea privi orice corecție a prețului acțiunii ca pe o oportunitate de a intra din nou la cumpărare.

Perspectivă pe termen scurt

| Poziție | Target price | Perc. to Target | Stop loss |

| Hold | – | – | – |

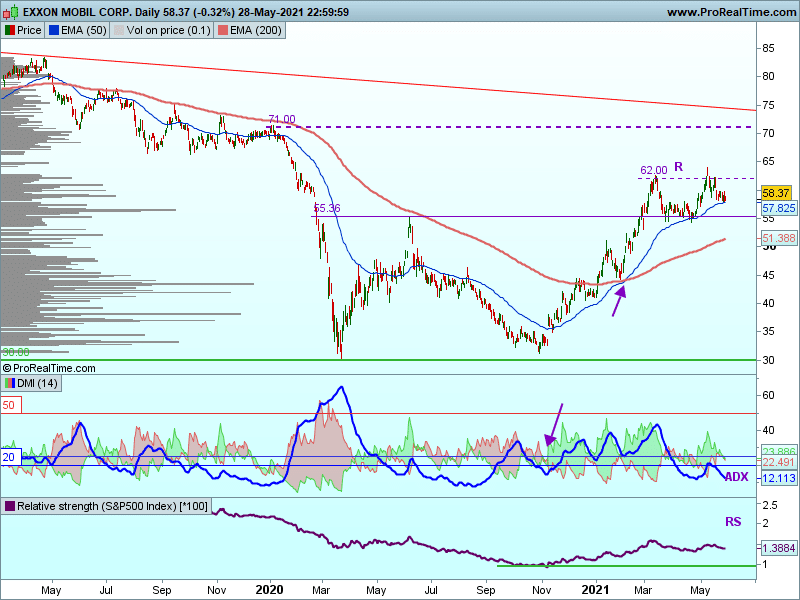

Pe graficul zilnic al acțiunii ExxonMobil, prețul acțiunii a trecut peste un nivel de rezistență de la circa 55$ (linia violet), apoi și-a oprit creșterea cum s-au izbit de rezistența de la circa 62$ – maximele din mar. 2021, dar media mobila de 50 zile se constituie suport pentru corecții. Din ian. 2021 trendul descendent s-a inversat, fapt confirmat și de intersecția mediei mobile de 50 zile care a trecut deasupra celei de 200 zile. Acțiunile se tranzacționează deasupra mediilor mobile de 50 și 200 zile, ceea ce este ”bullish”.

Preferința investitorilor pentru acțiunea ExxonMobil este reflectată în raportul puterii relative – RS în raport cu indicele S&P 500 Index. Linia RS a avut o mișcare ascendentă de la un nivel de suport, confirmând trendul ascendent al prețului. Din mar. 2021, linia RS și-a oprit creșterea. Dacă prețul acțiunii va continua să crească, atunci linia RS ar trebui să confirme și să-și reia creșterea.

Sistemul de indicatori DMI – Directional Movement Index a susținut creșterea acțiunii ExxonMobil. Indicatorii direcționali au trimis un semnal încă din nov. 2020, ce arată o direcție ascendentă a prețului acțiunii pe măsură ce +DI (linia verde) s-a intersectat și a trecut deasupra –DI (linia roșie). Trendul este acum unul slab, cum linia ADX a căzut sub nivelul 20 după ultimul raliu.

Concluzie finală:

Pe termen mediu este posibil să vedem la o continuare a trendului ascendent al prețului acestei acțiuni spre nivelul de la 70-71$. Acest lucru este posibil dacă reușesc să treacă peste rezistența dată de maximele din mar. 2021.

Pe termen scurt, prețul și-a oprit creșterea și putem asista la unele corecții odată cu scăderea sezonieră a cotațiilor petrolului.

Analiză SSIF Goldring

Dan Turmacu, CFTe