Odată ce te decizi să investești, ești pus în fața multor decizii și ai nevoie de un plan bine pus la punct care să te ajute să obții un profit. O alegere importantă este să decizi dacă vrei să investești activ sau pasiv.

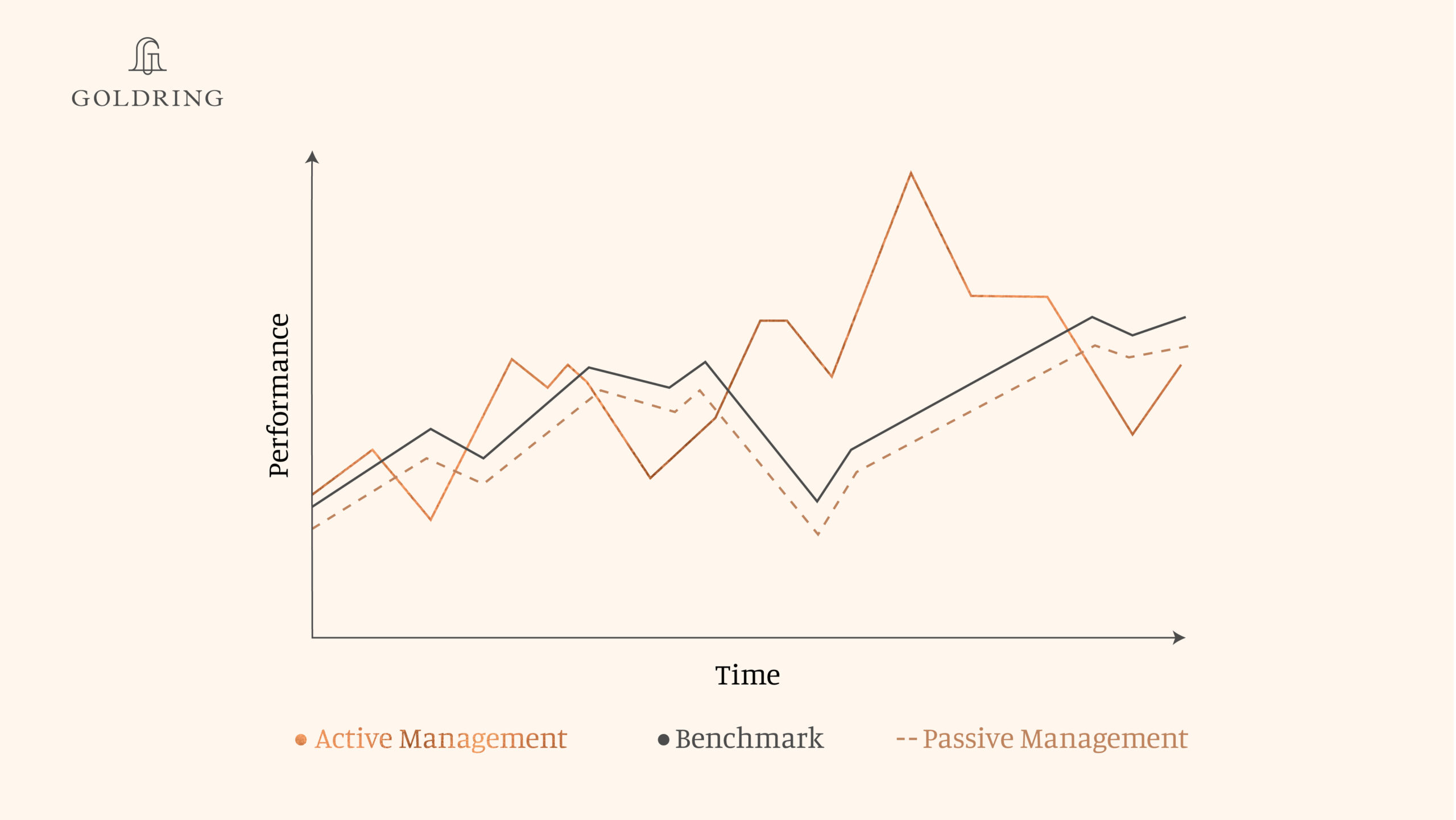

Gestionarea pasivă și gestionarea activă reprezintă cele două strategii principale care pot fi utilizate de către investitori pentru a genera un câștig aferent conturilor de investiții.

Pentru a putea alege strategia potrivită pentru tine, este nevoie de o cunoaștere a aspectelor definitorii.

Ce este investiția activă?

Investiția activă implică un grad ridicat de participare din partea investitorilor în tranzacționare și o monitorizare continuă a agendei de știri curente. Investitorii activi de pe piața bursieră au ca scop obținerea unei performanțe superioare pieței și să profite de fluctuațiile de preț pe termen scurt.

Investițiile active au o abordare practică și este necesar ca cineva să acționeze în calitate de manager de portofoliu. Un manager de portofoliu poate fi însuși investitorul individual. De asemenea, investitorul poate alge să investească cu ajutorul unui cont administrat (discreționar), cont care poate fi administrat și de Goldring, în baza unei strategii agreate anterior pentru a investi fondurile disponibile. În același timp, un manager de portofoliu mai poate fi și un administrator al unui fond de investiții. Una din abordările managerului de investiții este de a depăși indicele de referință al pieței sau de a alege să cumpere atunci când piața este subevaluată și să vândă atunci când consideră că este supraevaluată.

Ce este investiția pasivă?

În cazul investițiilor pasive, managerii încearcă să egaleze un indice de referință specificat. Indicii de referință cuprind indici de piață generali, indici pentru un anumit segment de piață și indici de referință construiți special.

Investițiile pasive au ca scop achiziționarea de active a căror valoare va crește în viitor sau care vor oferi un venit constant și pasiv. Strategia presupune o abordare de tip „buy-and-hold” și are la bază evitarea încercării de a reacționa sau a anticipa fiecare schimbare pe piața bursieră sau studierea graficelor după fiecare știre importantă.

Avantajele și dezavantajele investiției active și pasive

Avantajele investiției active:

- Flexibilitate. Managerii activi nu sunt obligați să urmărească un anumit indice, au flexibilitatea de a alege în ce companii și industrii să investească. De asemenea, șansele de succes cresc pe măsură ce căutarea de emitenți este bine organizată.

- Diversitate de strategii disponibile. De exemplu, managerii activi își pot acoperi riscurile prin diverse tehnici, cum ar fi short selling sau opțiunile Put. Prin urmare, pot obține randamente chiar și în cazul unei scăderi a valorii acțiunilor și au opțiunea de a ieși din anumite sectoare sau de a vinde anumite acțiuni, dacă anticipează că prețurile vor scădea.

Dezavantajele investiției active:

- Grad ridicat de risc. Unul dintre principalele dezavantaje este un portofoliu slab diversificat care poate duce la riscuri mult mai mari și nu va putea supraviețui prăbușirii unui sector sau a unei companii. Managerii activi pot cumpăra orice investiție care, în viziunea lor, poate aduce un câștig, dar devine un dezavantaj în momentul în care aceștia dau greș.

- Costuri ridicate. Investițiile active percep comisioane mai mari, deoarece toate aceste operațiuni active de cumpărare și vânzare generează costuri de tranzacționare.

Avantajele investiției pasive:

- Costuri scăzute. Investițiile pasive sunt, de regulă, mai ieftine, deoarece frecvența de tranzacționare este mai scăzută.

- Transparență și simplitate. Investițiile pasive sunt foarte transparente și ușor de înțeles, fapt ce oferă investitorului o bună cunoaștere a ceea ce deține, fără a fi nevoie de strategii dinamice și analize frecvente.

Dezavantajele investiției pasive:

- Flexibilitate scăzută. Investițiile pasive nu necesită implicarea constantă a investitorului în analiza pieței și evoluția acesteia, spre deosebire de investitorul activ care urmărește toate evenimentele de ultimă oră ce ar putea afecta piața. Prin urmare, în cazul unei crize, al unei prăbușiri a pieței sau al unor știri ce pot afecta investițiile, nu există posibilitatea de a marca profiturile, de a vinde anumite active și de a le investi în alte instrumente. Un investitor pasiv urmează trendul pieței chiar și în condițiile în care jumătate din indice se prăbușește. Prin urmare, un astfel de caz necesită raționament pentru a evita stările de panică ce ar putea duce la acțiuni precum vânzarea întregului portofoliu.

- Randament scăzut. Investițiile pasive nu urmăresc să depășească indicele de referință al pieței și nu sunt capabile să genereze randamente ridicate într-o perioadă scurtă de timp.

Care este cea mai bună strategie pentru tine?

Sursa: Investment Management by Alistair Byrne

Sursa: Investment Management by Alistair Byrne

Modul de a investi, activ sau pasiv, este un aspect important și o decizie dificilă pe care investitorii trebuie să o analizeze cu multă precauție, pentru a putea alege strategia care li se potrivește cel mai bine.

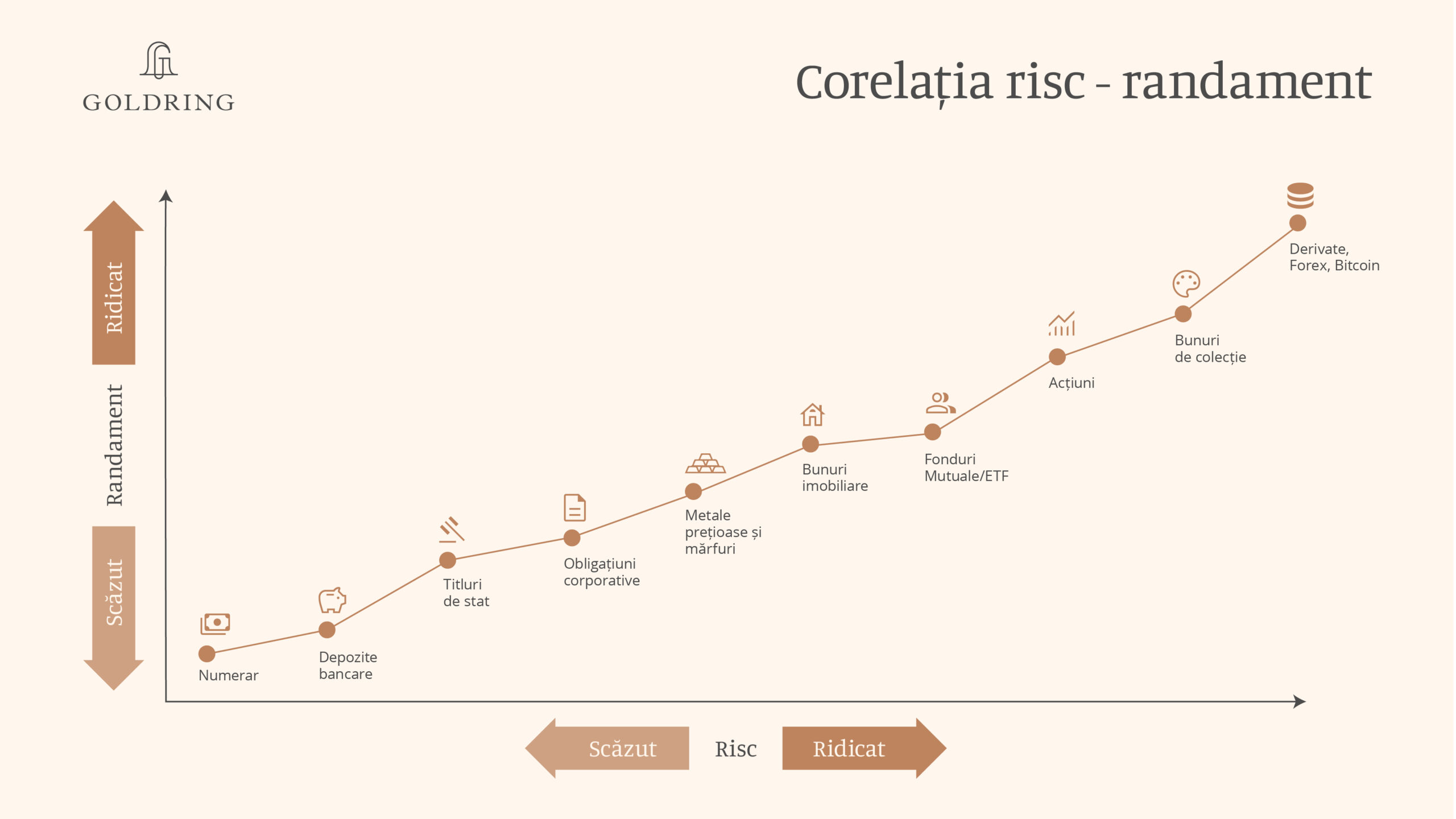

Dacă stabilitatea, riscul scăzut și randamentul ce nu tinde să depășească cu mult piața sunt aspecte ce prezintă interes, atunci investițiile pasive sunt cel mai probabil cele mai potrivite. Investitorii pasivi tind să investească în ETF-uri sau să cumpere adesea metale prețioase și obligațiuni. De asemenea, aceștia nu sunt nevoiți să cumpere și să vândă titluri de valoare.

Pe de altă parte, pentru cei ce sunt confortabili cu ideea de a obține randamente ridicate în detrimentul riscului, investițiile active sunt cele cărora ar trebui să le acorde interes. Dacă sunt efectuate într-un mod corect, se poate obține profit în urma tranzacțiilor.

Abordarea pasivă a investițiilor necesită costuri mai reduse pentru implementare, spre deosebire de cea activă, deoarece este nevoie de mai puține resurse analitice. În schimb, pentru a obține un randament superior față de indicele de referință, resursele sunt considerabil mai multe pentru cercetarea și identificarea investițiilor profitabile. În plus, nu doar randamentele contează, ci și randamentele ajustate la risc. Un randament ajustat la risc reprezintă profitul obținut dintr-o investiție, luând în considerare nivelul de risc asumat pentru a obține acest randament.

Cum poți diversifica portofoliul? Ce impact are diversificarea asupra riscului?

Sursa: BVB

Sursa: BVB

Indiferent dacă investițiile vor avea loc prin intermediul investițiilor active sau pasive, este important ca portofoliul să fie unul diversificat în mod corespunzător. Mai exact, o diversificare bună implică o combinație între acțiuni și obligațiuni în diferite sectoare și zone geografice. Acest aspect poate fi de ajutor atunci când piețele bursiere scad.

Mulți consultanți de investiții consideră că cea mai bună strategie este o combinație de stiluri, active și pasive, care poate contribui la minimizarea fluctuațiilor bruște ale prețurilor acțiunilor în perioadele de volatilitate. Combinarea celor două poate diversifica și mai mult un portofoliu și poate contribui efectiv la gestionarea riscului global.

De ce să alegi dacă să investești activ sau pasiv când poți valorifica avantajele fiecărei strategii?

Investițiile pasive ar putea fi o parte a portofoliului cu costuri reduse pentru piețe mai mari și mai eficiente, în timp ce investițiile active ar putea fi utilizate în părți ale pieței în care există posibilitatea de a obține performanțe superioare pieței.

Ce tip de investiție ar trebui să alegi?

Întrebarea nu ar trebui să fie despre alegerea între investiții active și pasive, ci mai degrabă utilizarea unei combinații a ambelor dacă există suficiente active pentru a face acest lucru. Investitorii pot obține rezultate extrem de bune atât din abordarea activă, cât și din cea pasivă a investițiilor în diverse clase de active și situații de piață. Proporția de investiții active față de cele pasive depind de obiectivele investitorilor, de momentul investițiilor și de capacitatea acestora de a-și asuma riscuri.

Violeta Ursoi